2016年06月23日 星期四 五月十九

2016年06月23日 星期四 五月十九 设为首页

设为首页  加入收藏

加入收藏 2016年06月23日 星期四 五月十九

2016年06月23日 星期四 五月十九 设为首页

设为首页  加入收藏

加入收藏

2022年轮式拖拉机市场,销量出现大幅增长。轮式拖拉机年销量49.38万台,同比增幅高达38%,使用中央补贴资金96亿多元,拉动拖拉机销售超464.64亿元。产品销量在品牌间的分化趋势进一步增强:大品牌销量增加,小厂销量下滑,头部企业与其他企业的差距进一步拉大。那么众多小厂,与头部企业的差距究竟有多大呢?

一、从市场销售,看小厂企业与头部品牌的差距

1.销量差距

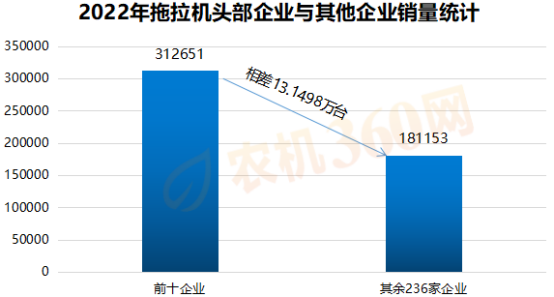

2022年有销量的拖拉机生产企业,有246家。当然这其中,会有一些水分,会存在一家经营主体,注册了两个公司名字的情况,但水分比例不会很大。这246家生产企业中,有7家企业的销量超过了1万台,中国一拖和潍柴雷沃的销量更是都超过了7万台。前十企业合计销售了31.2651万台,其余236家一共销售了18.1153万台,比前10家企业少了13.1498万台。前十企业的拖拉机合计销量,占了全部销量的63%,也即行业前4%的企业,占据了63%的市场份额,拖拉机行业“多寡头垄断”特征愈加凸显。

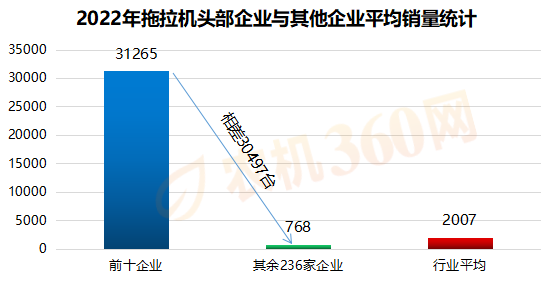

2022年拖拉机行业的生产企业,平均销量是2007台/家。246家生产企业中,前40家企业的销量在行业平均值之上,其余206家企业销量均不足2000台,占了行业企业数的81%,也就是说有八成的生产企业销量是被平均的,实际销量并不好。就前十企业来看,每家企业平均销量超过了3.1265万台,其余236家企业的平均销量只有768台,较前十企业少了3.0497万台。前十企业的平均销量,是其余236家企业平均销量的40倍之多,以中国一拖为例,2022年实现销量8.26万台,理论上相当于107家小厂的合计销量,从实际销量来看,中国一拖的销量与后210家小厂合计销量相当。由此可见,小厂的市场份额与头部企业差距之大。

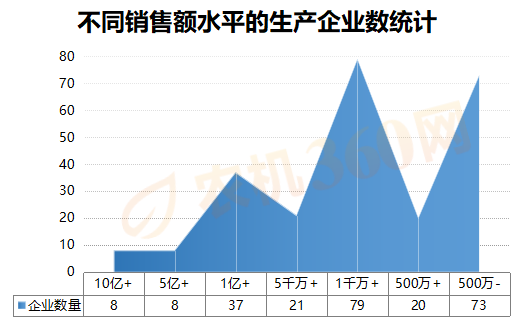

2.销售额差距

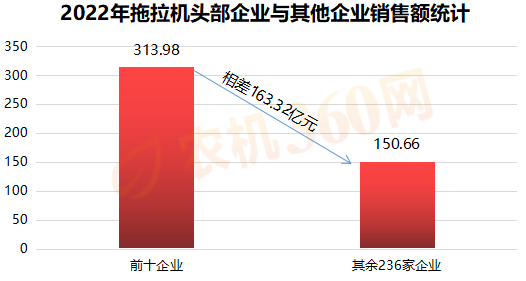

2022年,拖拉机行业的246家生产企业,实现销售额364.64亿元。这其中,前十企业占了313.98亿元,前十企业的销售额占比高达68%,其余236家企业分得了剩余的150.66亿元,比前十企业少了163.32亿元。销售额前十企业中,有7家国产品牌,还有约翰迪尔、凯斯纽荷兰与道依茨法尔这3家外资企业。国产企业以销量取胜,销量都在1.5万台以上;外资企业则以单台售价取胜。如约翰迪尔以2100多台的销量,实现销售额10.57亿元,平均单台售价为48.88万元;道依茨法尔以8000多台的销量,实现销售额10.45亿元,平均单台售价为13.03万元;凯斯纽荷兰销售不足1100台,但为企业带来销售额8.52亿元,平均单台拖拉机售价高达80.47万元。

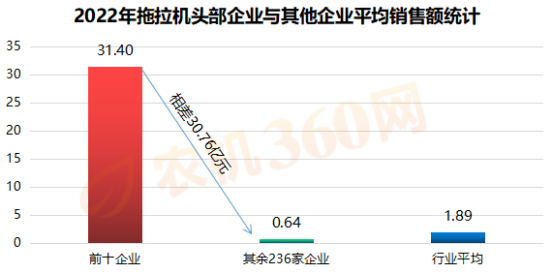

2022年拖拉机行业,平均到每家企业的销售额为1.89亿元。246家生产企业中,只有32家企业的销售额在行业平均值之上,其余214家企业销售额都不足1.87亿元,占了行业企业数的87%。就前十企业来看,每家企业平均销售额为31.4亿元,其余236家企业的平均销售额只有6400万元,较前十企业少了30.76亿元。前十企业的平均销售额,是其余236家企业平均销量的49倍之多,以中国一拖为例,2022年大中拖销售了92.26亿元,理论上相当于144家小厂的合计销售额,从实际销售来看,中国一拖的销售额与后224家小厂合计销售额相当。由此可见,小厂的拖拉机销售收入与头部企业差距之大。

无论是从拖拉机的销量,还是销售额来看,头部企业已与众多小厂拉开了差距,两大阵营之间的差距,用“鸿沟”形容也不为过了,头部企业不是打造了竞争”护城河“,简直是打造了竞争”天堑“。那么,200多家的小厂是否还有生存空间,我们不妨从拖拉机马力段与地区两个维度,来看看头部企业还有哪些薄弱之处,可以让小厂突围。

二、小厂突围的着力点分析

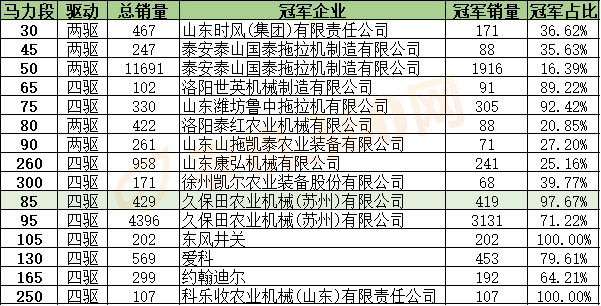

1.各马力段的品牌竞争格局

我们对销量超过100台的47个拖拉机马力段,品牌竞争情况做了分析,有32个马力段的销量冠军为国产一线品牌,有6个马力段的销量冠军为外资品牌,仅有9个马力段的销量冠军为非一线品牌。其中,包括504(50马力四驱拖拉机)、2004、1804等在内的19个马力段的销量冠军均为中国一拖,潍柴雷沃摘得了1004、704、804等8个马力段的销量桂冠,604、404和454这三个马力段的冠军是常州东风农机,904的销量冠军是沃得农机,2004拖拉机的销量冠军是常发农装。

各马力段轮拖销量冠军统计

只有9个马力段的冠军企业不是一线品牌,包括500,2604,300,800等,只有500拖拉机整体销量较高,其余马力段的销量都不足1000台。由此可见,一线品牌留给其他企业发挥的领域,基本是规模销量较小的马力段,发展空间并不大。而且这9个马力段的销量冠军,虽然并非一线品牌,但基本都算是行业内有一定名气的企业,如山东时风、泰山国泰、潍坊鲁中、山东康弘、徐州凯尔等,也非名不见经传的小厂所能相比的。

再看冠军品牌为外资企业的6个马力段情况,954销量相对较大,但久保田占了71%的市场份额,处于954拖拉机领域的垄断地位。看似954拖拉机领域有国产化替代空间,但值得注意的是销量较大的904领域的冠军企业是沃得农机,所以小厂在954马岭段领域突围的压力很大。

从马力段维度进行分析的结果表明,大部分马力段的冠军之位已被国内一线品牌、外资品牌,或者行业有一定知名度的企业所占领,都形成了一定突围门槛,但在500、504、604、704、904、1004和2004这七个马力段拖拉机领域,市场规模较大,销量都在1万台以上,且品牌集中度还较低,冠军品牌市场占比都不足20%,非头部企业还是有一定的努力空间的,可以从虎口夺得少量市场份额,但这种生存方式持续时间不会太长,长则七八年,短则三五年而已。

2.县域市场的品牌竞争格局

从全国来看,头部企业已建立起与其他企业之间的“鸿沟”,但细分到县域市场,却可以发现不少县域的销量冠军的行业知名度并不高。以黑龙江省为例,有销量的104个县域中,其中87个县域的冠军企业是潍柴雷沃、中国一拖、常州东风农机、常发农装、沃得农机这些头部企业;其余17个县域的冠军分布在14家企业,包括佳木斯骥驰拖拉机、潍坊大申奔野、宁波北野、潍坊昱坤、山东巴博斯重工等生产企业。

再放眼到全国范围的县域市场,2022年销量超过1000台的县(市、区)共有83个,其中70个县(市、区)的冠军企业中国一拖、潍柴雷沃、常州东风农机、常发农装、沃得农机这些头部企业;其余13个县域的冠军分布在9家企业,包括潍坊大申奔野、山东萨丁重工、宁波北野拖拉机、潍坊华夏拖拉机、泰安泰山国泰拖拉机、山东潍坊鲁中拖拉机、佳木斯骥驰拖拉机、洛阳万年红拖拉机和洛阳路通农业装备有限公司。

2022年销量在500-1000台之间的县(市、区)有193个,中国一拖、潍柴雷沃等一线品牌摘得了其中167个地区的销量桂冠;另外26个地区的销量冠军分布在15家企业,包括京山三雷、安徽传奇、江苏悦达、山东五征、山东悍沃、潍坊泰鸿等企业。

由此可见,部分知名度不高的企业,其实在某些县域市场具有较强的市场竞争力,这些企业可以选择继续对优势县域市场进行精耕,提高拖拉机的可靠性;贴近用户,听取用户建议,提高产品的适应性。

同时,还可以借助第三方的力量,做优售后服务,如选择目前市场上成熟的农机定位设备,前装于拖拉机上,不仅在用户需要售后维修服务时,可以快速定位机具位置,大大缩减维修人员达到时间,提高维修效率。最重要的是,借助第三方提供的配套软件系统,还可以实时、精准的了解每一台拖拉机的使用情况。以金色大田为生产企业提供的“农机数字大脑”产品为例,对作业面积较少的农机,在农机生产企业的系统中会有预警提示,企业销售或者售后服务人员就可以据此与用户沟通,看是因为用户驾驶技术水平需要提高,还是需要保养维修等问题,导致作业面积较少,帮助用户排除问题,提高作业面积,用户赚了钱,对企业的忠诚度就会提高,也积累了用户口碑。金色大田开发的“农机数字大脑”产品,还提供了拖拉机回报周期统计功能,当3年及以上回报周期用户占比较高时,说明拖拉机定价上升空间较小,需要思考如何利用软服务让用户赚钱,降低购机回报周期,实现生产企业与购机用户的双赢;当购机回报周期较短时,说明企业产品的定价还是有较强市场竞争力的。

【结语】虽然目前的拖拉机行业竞争局面,对众多小厂来说还未到绝境,但头部企业之间的”狮虎之争“,会迅速恶化行业竞争环境,快速提高行业品牌集中度,这对未能挤入头部行列、又不及时思变的企业来说,还是非常危险的。